Euro gældskrise - tre diskurser

Ved

eurogældskrisen forstås de

særlige træk ved eurozonens økonomi, som førte til en dyberegående

recession (økonomisk tilbagegang) i euroområdet i forhold til andre

økonomiske

hovedområder.

Diskussioner

om europæisk økonomisk

monetær union (ØMU) og den europæiske gældskrise (2008 - ) er ofte

forvirrende.

Det vrimler med forklaringer, lige fra grækeres og spanieres dovenskab

og

tyskeres arbejdsomhed til bankfolkenes grådighed. Det drejer sig ofte

om

forklaringer på forskellige niveauer, præget af meget usystematisk

tilgang. Det

kan være nødvendigt at dele forklaringer op i hovedtyper og se, hvordan

de

forskellige hovedtyper forklarer tildragelser på forskellige niveauer.

At

der er et særligt problem omkring

den europæiske økonomi og eurogældskrisen, vidner den økonomiske

udvikling.

Europa har haft svært ved at holde trit vækstmæssigt med USA i starten

og

midten af 10’erne.

Der

kan skelnes mellem tre

hoveddiskurser i udviklingen af forklaringer, hvor det kendetegner de

tre

diskurser, at forklaringer og løsningsforslag er sammenhængende.

Den

hegemoniske diskurs (den

dominerende og bestemmende italesættelse) er den nyliberale forståelse

med

tilhørende fremlæggelse af løsningsforslag. Det er den teoritradition,

der

bygger på økonomer som Friedman og Hayek. Man kalder også denne

økonomiske

teori for den neoklassiske.

Den

europæiske krise skyldes ifølge denne

teori, at der er konstrueret alt for generøse velfærdsstater, der ikke

alene

lægger beslag på en alt for stor del af BNP til omfordeling

ivelfærdspolitikken

og udbygning af offentlige velfærdsydelser, men som også lægger

kvælende

regulering ned over markederne. Fagforeningerne har monopol på salg af

arbejdskraft, hvad der gør det umuligt at pristilpasse på

arbejdsmarkedet

gennem reduktion af løn til de grupper, der er i arbejdsløshed. I flere

lande

er der mindsteløn fastlagt ved lov, og den holder angiveligt unge ude

fra arbejdsmarkedet.

Løsningsforslaget er

offentlige

besparelser (f.eks. i form af den tysk-inspirerede

austerity/nøjsomhedspolitik.

Man forestiller sig, at der kan opnås effektivitetsgevinster igennem

udliciteringer og privatiseringer fra den offentlige sektor. Der kan

opnås

yderligere gevinster i form af øget handel og konkurrence af det indre

marked.

Men det kræver yderligere markedsgørelse og deregulering, samt ikke

mindst øget

migration (vandring) mellem landene, så arbejdskraften kan flyttes fra

arbejdsløshedsområder

til områder med bedre beskæftigelsesforhold.

Det er den hegemoniske

(herredømme)

diskurs, altså den førende italesættelse. Denne diskurs er den

foretrukne i

arbejdsgiver- og brancheorganisationer, og den bakkes op af

størsteparten af den

europæiske elite. Den fremmes af den såkaldte trojka (IMF

(Internationale

Valutafond) , ECB (Europæiske Centralbank) og EU-Kommissionen).

Diskursen

forstærkes også af, at en stor del af rationalet bag EU’s dannelse (jf

”Det

europæiske Fællesmarked”, som det hed engang) var/er at bygge et fælles

marked

med frihed for kapital, varer og tjenesteydelser samt personer.

Den

keynesianske diskurs henviser i

sin grundlæggende forklaring på krisen til den ulige indkomstfordeling,

der

giver tendens til øgning af opsparingskvoten (de rige sparer

gennemsnitligt

mere op end de fattige). Dermed kan der blive problemer med at holde

den

effektive efterspørgsel oppe. Især hvis investeringerne også er

nødlidende. Og

det begyndte de at blive i starten af krisen. Man kunne jo bl.a. se det

på de

lave renter. Lave renter skulle stimulere investeringerne, men gjorde

det ikke

i fornødent omfang. Og de stater, der så i stedet satsede på offentlige

investeringer og forbrug for at gøre noget ved arbejdsløsheden

oplevede, at

budgetunderskuddene og den offentlige gæld voksede.

|

|

Friedman/Hayek |

Keynesianere |

Marxister |

|

Diskurs |

Nyliberal

(hegemonisk diskurs) |

Keynesiansk |

Nymarxistisk |

|

Baggrund

og årsager |

De europæiske

velfærdsstater kan ikke matche kravene på de globale markeder = Behov for deregulering

og frigørelse af udbudssiden af økonomien |

Stagnerende

investeringer p.g.a. for lave afkastmuligheder i ny produktion. Overdimensioneret

finanssektor med usikrede finansielle produkter |

Center-periferi problem

i EU-økonomien Akkumulationskrise for

kapitalen giver faldende vækst og stigende arbejdsløshed og dermed

tendenser til underskud på statsbudgetter Nationale borgerskabers

indbyrdes kamp imod hinanden umuliggør fælles politikker. Det

franco-germanske borgerskabs interesse er blevet integrationsrationale

per se |

|

Løsninger |

Nye vitaminer til indre

marked i form af friere vare- og arbejdsmarkeder. Balance på

statsbudgetter og nedbringelse af gæld. Slanket offentlig sektor

og privatiseringer vil stimulere markedet Friere vandring af

arbejdskraft så den flytter efter jobbene |

Koordinerede

finanspolitiske lempelser skal bringe EU ud af den nedadgående

økonomiske spiral. Offentlige investeringer

i infrastruktur, forskning og uddannelse. Reduktion af ulighed, f.eks.

igennem indførelse af EU mindsteløn og koordineret skattepolitik Evt. reetablering af

valutaer i randstater til genetablering af konkurrencevne v.h.a

devaluering |

Styrkelse af

fagbevægelseskoordinering på tværs af grænser. Lønmodtagernes Europa

med udvikling af fællespolitikker for velfærd og miljø. Øgning af

efterspørgsel gennem socialistisk fordelingspolitik. Erhvervspolitik

med større inddragelse af lønmodtagere. Flere

ejerskabsformer/-samfundseje af produktionsmidler. Den fransk-tyske akses

initiativmonopol skal brydes og EU skal i gang med opbygning af mere

folkeligt demokrati, så der tages beslutninger ud fra bredere

interesser. |

Keynesianerne

kritiserer de neoklassiske økonomers ”blinde tro på markedskræfterne”.

Hvis der

er arbejdsløshed, skal man ifølge de neoklassiske økonomer tillade

arbejdsmarkedet at pristilpasse, dvs lønnen konkurreres ned til den

markedsbestemte pris på arbejdskraft. Men det er ifølge keynesianske

økonomer

ikke en løsning, idet lønnen også udgør en del af grundlaget for den

effektive

efterspørgsel. Og når man så også samtidig skal spare på de offentlige

udgifter, driver man økonomien ud i en nedadgående spiral.

Keynesianere forklarer

også den

økonomiske krise ved, at afkastet af nyinvesteringer ikke er

tilstrækkelig

attraktivt. Investorerne reagerer ved at undlade investeringer i

produktion. I

stedet sætter de pengene i passive anbringelser (guld, kunst,

ejendomme,

obligationer), eller holder simpelthen mere likviditet (rede penge).

Krisen blev ifølge

keynesianerne så

dyb, fordi den europæiske økonomi var kommet ud i en situation, som man

i keynesiansk

teori kalder ”stagnationsfælden”. I stagnationsfælden kan man ikke

længere

bruge pengepolitik (nedsættelse af renten for at stimulere

investeringer), da

renten er så langt nede, at Centralbanken ikke kan sætte den længere

ned. Det

viser sig f.eks. ved en mulighed for, at renten kan blive negativ. Når

man ikke

kan føre pengepolitik, er der kun finanspolitikken eller

konkurrenceevnepolitikken tilbage. Den første går ud på at stimulere

f.eks.

offentlige investeringer og andre udgiftsområder i den offentlige

sektor. Men

den vej kunne man ikke gå p.g.a. den tyske nøjsomhedspolitik, der slog

igennem

som en del af den nyliberale diskurs. Den

anden går ud på at øge konkurrenceevnen og vinde øgede markedsandele på

de

internationale markeder.

Den

nymarxistiske diskurs lægger hovedforklaringen på eurokrisen på en

dybereliggende økonomisk krise i den kapitalistiske verdensøkonomi. Den

globale

økonomi var i en årrække i stand til at holde en nogenlunde vækst oppe

igennem

inddragelse af nye økonomier som BRIK-landene i den kapitalistiske

økonomiske

cyklus.

BRIK-landene

stillede med nye

massemarkeder til voksende middelklasser, og ikke mindst, så førte

BRIK-landenes økonomiske modernisering til dannelsen af en kæmpemæssig

nye

industriel ”reservearmé” af arbejdere. Virksomhedernes profitter øgedes

igennem

denne inddragelse af nye markeder og billige, hårdtarbejdende

lønmodtagere,

først i de industrielle industrizoner og senere i de moderniserede

industriområder i de nye økonomiers byområder. Den europæiske og

nordamerikanske kapital kunne brede sig med investeringer i de nye

industrilande. Der blev outsourcet produktion, og rentabilitet

(profitrate)

blev holdt på et niveau, der sikrede investeringer og økonomisk vækst.

Men

denne ekspansion indeholdt også elementer til den økonomiske stagnation

og

krise, der slog igennem med finanskrisen. Den enorme pool af billig

arbejdskraft i Kina, Indien, Brazilien og flere lande lagde et

nedadgående pres

på lønningerne også blandt ufaglærte i de rige lande. Det kunne i

første række

øge udbytningen, men medvirkede på længere sigt til en afsætningskrise

via de

stagnerende lønninger for mange lønmodtagere i industrilandene.

I

en

marxistisk økonomisk analyse af vækst og investeringer

(kapitalakkumulation) er

det afgørende at se på, hvordan profitraten (rentabiliteten af private

erhvervsinvesteringer) udvikler sig. Investeringerne i nyanlæg er den

kapitalistiske økonomis motor. Falder rentabiliteten (profitraten),

falder investeringerne, fordi afkastet ikke er attraktivt

nok. Profitraten holdes i en periode oppe af den

øgede

udbytning af arbejdskraften, som de stagnerende reallønninger er udtryk

for.

Diskurs til forklaring af græsk krise

Den græske krise forklares ved, at den græske

kapitalisme var svag:

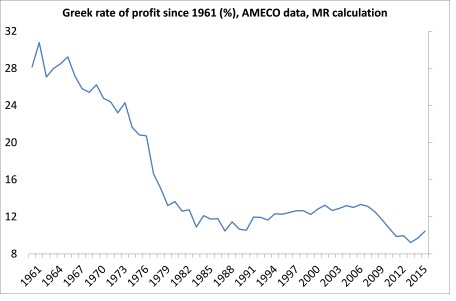

Figur 1 : Faldende græsk profitrate:

Kilde: The

Next Recession. Ordforklaring: Profitraten

fremkommer som forholdet mellem overskud og investeret kapital :

Merværdi/samlet kapitaludgift: Profitrate: merværdi(m)/C +v.

Merværdien

er en form for bruttoprofit, der fremkommer, når produkterne er solgt,

og

omkostningerne trukket fra. Omkostningerne er udgifterne til den

konstante

kapital (C), dvs råvarer, maskiner, anlæg, og V, variabel kapital,

eller

arbejdskraft. Merværdiraten kan populært sagt formuleres som forholdet

mellem bruttoprofit og lønninger. Profitraten kan også skrives:

Profitrate = m/v/C/v+1, altså merværdirate divideret med C/v+1.

Det, der er investeret i kapitalen (maskiner/anlæg, råvarer,

know how/viden), har tendens til at vokse i en grad, der kan føre til overakkumulation

af kapitalen. Det hænger sammen med kapitaludviklingen, hvor der bliver

større og større anlæg,

flere og flere robotter, mere og mere viden bundet i en given

produktion. Det

er et ”problem”, for det er jo faktoren arbejdskraft, der giver mere

værdi til

den eksisterende kapital og råvarerne. Og en stigning i C/V får jo i

overensstemmelse med

ligningen for profitraten (overskuddet i forhold til den investerede

kapital/rentabiliteten af investeret kapital) til at

falde. Men der er en modvirkende faktor i en stigende merværdirate, dvs

hvis arbejdskraften presses mere.

På

længere sigt var det virkelige problem, at Grækenlands offentlige og

private gældsbyrde simpelthen er for stor til, at den græske

kapitalistiske økonomi kan servicere den, og det skønt græsk

arbejdskraft allerede var klemt til døde - bogstavelig talt.

Gældsbyrden steg af to hovedgrunde. Græsk kapitalisme var så svag i

90'erne, og rentabiliteten af produktive investeringer var så lav, at

de græske kapitalister var nødt til at få den græske stat til at

subsidiere dem gennem lave skatter og undtagelser fra skat, sammen med

handouts til favoriserede græske oligarker. Som modydelse fik græske

politikere alle de fordele og belønninger, som også gjorde dem rige.

Denne svage og korrupte

græske økonomi sluttede sig så til euroen og EU finansiering blev gjort

tilgængelig. Tyskerne og franskmændene kom og købte græske virksomheder

op, og de tillod, at staten kunne låne og øge sine udgifter. De årlige

budgetunderskud og den offentlige gæld steg hastigt under successive

konservative og socialdemokratiske regeringer. Disse underskud blev

finansieret af obligationsmarkederne, fordi tysk og fransk kapital

investerede og købte græske statsobligationer, som gav meget bedre

rente end deres egne statsobligationer. Græsk kapitalisme levede altså

af det kreditfinansierede boom i 00'erne, som skjulte dens virkelige

svagheder (The Next Recession).

De

faldende renter i euroområdet er udtryk for en moden euro-økonomi, der

har

stigende problemer med at give et ordentligt afkast. Udviklingen af ny

teknologi og innovation er ikke kraftig nok til at give mulighed for

nye

investeringsområder for en kapital på jagt efter sådanne.

Center/periferi forklaring

Euro-krisen

og statsgældskrisen i Europa er også i den nymarxistiske diskurs

forklaret ved asymmetrier mellem center

og periferi.

Den økonomiske stagnation med faldende renter slog først

igennem i

centerlande. Det førte til lave renter i disse. Samtidig var nogle

periferilande som Spanien, Grækenland og Italien i gang med en relativ

konjunkturopgang. Når der er konjunkturopgang, vil der normalt blive

ført en

strammere pengepolitik med stigende renter. Som medlemmer af euroen var

disse

lande imidlertid underlagt den fælles penge- og rentepolitik, der blev

udmeldt

af ECB, den europæiske centralbank. Det førte til asymmetriske rente-

og

konjunkturforløb, der stimulerede udviklingen af ejendoms- og

spekulationsbobler i periferilandene og store kapitaltilførsler fra de

store

banker i Centret. I flere lande udbyggedes også offentlige

velfærdsordninger i

et omfang, som der ikke var råd til, da krisen kom, og der blev prikket

hul på

boligboblerne.

Der

opstod en gensidig afhængighed mellem tyske og franske banker og

statssektorerne i nogle periferilande. Underskud på statsbudgetterne og

statsgælden voksede hurtigt i disse. Ofte blev obligationerne købt af

de nævnte

banker. Derved opstod en symbiose (tæt forbindelse) mellem fransk-tyske

storbanker og statssektorerne i periferilandene. For det fransk-tyske

borgerskab

blev det derfor afgørende, at der skulle holdes sammen på ØMU-landene

og deres

gensidige forpligtethed på en fælles kurs for den fælles valuta.

Redningspakker

og den europæiske Stability Mechanism (ESM) blev skruet sammen med

hjælp fra

Trojkaen (IMF, ECB og EU-Kommissionen). Ofrene blev velfærdsordninger

og de

millioner af arbejdsløse, ikke mindst unge, når statsbudgetterne

samtidig

skulle slankes for, at landene kunne leve op til kravene.

Den græske gældskrise og regimeskifte

Grækenland var dårligt forberedt, da finanskrisen kom i 2008. Inden da havde man levet af lån, som var blevet billige som følge af den fælles pengepolitik i eurozonen. Bygge- og anlægssektoren ekspanderede alt for voldsomt i forhold til landets behov for boliger og turisthoteller på længere sigt. Man var for rundhåndet med lønninger og pensioner til offentlig ansatte. Og det var alt for svært for en svag stat at inddrive skatter fra de velhavende og fra de mange småvirksomheder i landet. En EU-rapport fra 2014 har opgjort, at 1/3 af momsindtægterne forsvandt i svindel med regnskaber og skatteunddragelser.

Det gamle fjendskab til naboen Tyrkiet førte til fortsat høje militærudgifter (2,1 pct af BNP i forhold til et gennemsnit for NATO på 1,6 pct af BNP). Efter østudvidelsen af EU kørte en del af støtten fra EU's fonde væk fra Grækenland og henimod disse nye medlemslande.

Hertil kom så problemer, der hang sammen med selve eurokonstruktionen. Den fælles valuta sikrede en lav valutakurs for de stærke nordlige EU-økonomier over for lande uden for EU, samtidig med, at valutakursen var rigelig høj for de langt mindre konkurrencedygtige sydeuropæiske økonomier. Lande som Tyskland, Danmark og Sverige oparbejdede stigende betalingsbalanceoverskud. Det blev modsvaret af stigende underskud i de sydlige lande. Denne skævhed var der ikke noget sanktionssystem imod, som der f.eks. var og er over for statsbudgetunderskud.

Underskuddene på det græske statsbudget blev finansieret ved udstedelse af statsobligationer, som i vidt omfang blev købt af tyske og franske banker. Da krisen kom, blev renterne (lave kurser) på disse ubærlige. I den situation startede man hjælpepakker (bail outs), som egentlig var imod de regler, der var stillet op for ØMU'en, hvor landet snarere skulle idømmes strafbøder, hvis det overskred konvergenskriterierne (jvf gennemgang herunder af ØMU-reglerne). Hvis Grækenland havde handlet efter ØMU-reglerne, var landet blevet nødt til at misligholde lånene, og det europæiske banksystem kunne være blevet hårdt ramt af tabet på de store obligationsbeholdninger. Men det er jo den risiko, investorer må påtage sig, når de investerer. Hjælpepakkerne blev altså brugt på at holde liv i en række storbanker, som ellers ville have lidt store tab. Og alternativt kunne de stater, som de var hjemhørende i, være blevet tvunget til at udsætte dem via deres egne statsudgifter (når man nu retter sig efter "too big to fail" princippet).

Den græske gældskrise tilspidsedes ii sommeren 2015. Landet kunne ikke længere overholde låneforpligtelserne. Eurogælden på 320 mia euro udgjorde omkring 177 pct af BNP. De store hjælpepakker, landet fik i 2010 - 12 var som nævnt i vidt omfang gået til at betale en række af de investorer, der havde investeret i græske obligationer i håb om en økonomisk gevinst. Det var en mindre del af hjælpepakkerne, der havde tilflydt det græske folk. Hvis pengene var blevet investeret i udbygning af uddannelser og infrastruktur i Grækenland, villle landet have haft bedre udsigter til en langsigtet løsning, idet det græske erhvervsliv så var blevet mere konkurrencedygtigt.

I stedet stillede man som betingelser for yderligere forlængelse af lån, at der skulle "gennemføres reformer". Det havde Syriza-regeringen, der trådte til efter et valg i starten af 2015 svært ved at goutere, da reformerne ville ramme pensioner, offentlige lønninger og sociale ordninger.

Man sagde derfor nej til Trojkaens (IMF, ECB og Kommissionen) krav om reformer. En del af reformkravene drejede sig også om udbudssideeffekter på økonomien, f.eks. krav om forøgelse af pensionsalderen (til 67 år, hvilket regeringen var indstillet på), samt forskellige opblødninger/dereguleringer, der skulle kunne øge udbudet af arbejdskraft og gøre arbejdsmarkedet mere fleksibelt. Det var dog ret tvivlsomt, hvor stor effekt reformerne reelt ville få, også selv om de blev gennemført helt og fuldt.

Den græske regering lagde det ud til en folkeafstemning den 5.6., om man skulle imødekomme kravene, der kunne føre til en forlængelse af lånene og dermed fortsat tilførelse af euro. I tilfælde af nej kunne det føre til græsk exit fra euroen. En sådan exit erklærede den græske regering, at man ikke kunne affinde sig med.

Der er ikke nogen juridisk bestemmelse i ØMU'en om ophør af medlemsskab. De øvrige euro-lande vil altså ikke formelt kunne smide Grækenland ud af euroen. Men i mangel af tilførelse af euro fra ECB, ville landet reelt kunne komme i en situation, hvor man ville blive nødt til at begynde at printe drachmer igen, hvis man ville undgå en total nedsmeltning af økonomien, hvor der ikke ville være penge til at aflønnen offentlig ansatte og udbetale sociale ydelser.

Det ville imidlertid blive en stærkt devalueret drachme, man ville stå med. Derfor havde mange grækere da også trukket penge ud af bankerne i den forløbne periode for at undgå et devalueringstab på deres penge.

Landet kunne blive nødt til at indføre kapitalkontroller for at modvirke yderligere udtrækning af penge.

Folkeafstemningen endte som bekendt med et dundrende "nej" til lånevilkårene.

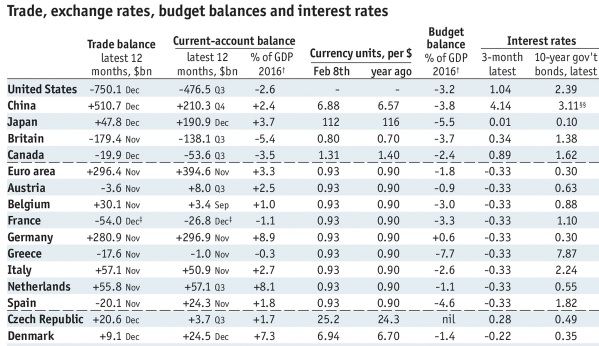

Kilde: The Economist feb..17. Ordforklaringer:

Trade: Handel. Current account: Betalingsbalancens løbende poster. Budget balance: statsbudgets balance. Interest: rente.

Tabel 1 illustrerer det tydeligt. De nordeuropæiske økonomier har store overskud på betalingsbalancerne og samtidig i enkelte tilfælde små underskud eller ligefrem overskud på statsbudgetterne (f.eks. Tyskland). Det viser, hvor svært det har været at gennemføre euro-princippet om, at one size fits all (renter og valuta). Det gør det ikke i dette tilfælde. Det har været til fordel for Tyskland og andre lande i nord, som har haft lav og faldende arbejdsløshed (fremgår ikke af tabellen) og gode økonomiske indikatorer. Men betalingsbalanceoverskud modsvares af andres underskud. Tidligere kunne de devaluere deres valutaer over for D-marken. Det har de ikke kunnet i euroen.

Eurogældskrise

Diskurser:

Nyliberal

Keynesiansk

Marxistisk

Center-periferi

Græsk gældskrise

LINKS: AU-opgave om græsk økonomi.