Boligmarkedet har traditionelt været et ret reguleret marked i Danmark. Der indførtes allerede tidligt i det 20. århundrede huslejeregulering i det private udlejningsbyggeri. Det skete ud fra ønsker om at det blev muligt for folk med almindelige og lave indkomster at kunne betale for en bolig.

Det har ført til, at velfærdsstaten har lavet lovgivning om boliger med forskellige slags offentlig støtte, hvad der har medvirket til skabelsen af en social boligsektor, det såkaldt almennyttige byggeri, som er kendetegnet ved, at det er drevet af boligselskaber, og byggeriet er støttet, f.eks. med fordelagtige låneordninger, der sikrer lav forrentning af lånene til finansiering af byggeriet (realkreditlån med f.eks. rentetilskud). En del af huslejen i de almennyttige byggerier hensættes til renovering (bl.a. i en landsbyggefond).

Udover disse to typer har man også andelsboligsektoren. I en andelsforening er det foreningen, der ejen ejendommen og jorden, den er bygget på, og andelshaverne ejer så andele af den fælles ejendom. For andelsboliger er i andelsboligloven fastlagt maksimalpriser. En andelsboligejer betaler ved overtagelse af andelen et indskud, som dækker andelens del af den kapital, der er i foreningen. Kapitalen er ejendommens værdi med fratrækning af gælden i ejendommen (f.eks. realkreditgæld). Men hvad er en ejendom værd? Det er ikke så let uden videre at fastslå.

Ejendommens værdi i en andelsboligforening kan opgøres efter forskellige metoder (offentlig ejendomsvurdering, valuarvurdering og anskaffelsesværdien). Hvis der kommer en stor efterspørgsel efter andelsboliger, kan man ikke vilkårligt sætte prisen op, - udover indskuddets værdi kun med de beløb, der er brugt til anerkendte forbedringer af boligen.

Finansiering/Belåning af byggeri

Boliger er langsigtede investeringer. En bolig holder typisk op imod hundrede år - og ofte endnu længere. Når man laver en investering, har det betydning, hvor lang levetid det, der investeres i, har. I Danmark er det blevet almindeligt med 30 årige lån, dvs lånene forrentes og afdrages over en 30-årig periode. Men der findes også lån med andre løbetider, f.eks. ned til 20, 15 eller 10 år.

Boliger finansieres med realkredit, såkaldte pantebreve og bankbelåning. Hovedreglen er, at realkreditfinansieringen laves til de første 80 pct af boligens værdi, når det er ejerboliger, det drejer sig om, f.eks. ejerlejligheder og parcelhuse/villaer. Lån har forskellig prioritetsstilling i finansieringen, dvs den rækkefølge, hvormed de har sikkerhed i ejendommens værdi, hvis låneren ikke betaler. Realkreditten har altså normalt første prioritet, dvs første ret til at få gældskrav imødekommet ved en evt konkurs for boligejeren. Rentens højde kan variere i forhold til prioritetsstilling. Jo større sikkerhed for lånet, jo lavere vil renten ofte kunne være.

Kreditforeningerne udsteder obligationer med sikkerhed i pant (pantebreve, der tinglyses i tinglysningen (I den offentlige tinglysning tiinglyses ejerrettigheder/pant i fast ejendom).

Obligationer sælges på markedet, dvs markedsrenten kan bevæge sig og ned afhængig af kursen, obligationerne sælges og købes til, jvf afsnittet om kapitalmarkedet. Renten påvirkes endvidere af Nationalbanken og igennem statens økonomiske politik.

De resterende 20 pct, der ikke kan belånes igennem realkredit, finansieres igennem f.eks. udstedelse af pantebreve (private gældsbeviser køber og sælger imellem) eller ved banklån eller køberens kontantopsparing.

Beskatning af boliger

Af almindelige ejerboliger betales der både skat af en formodet værdi (ejendomsværdiskat), som ejendommen har som bolig for ejeren, og der betales grundskyld af jorden.

Ejendomsværdiskatten er typisk en pct af ejendomsværdien. Procenten stiger ved stigende ejendomsværdi. Denne skat blev fastfrosset i 2001 ved det skattestop, som den daværende VK-regering indførte.Skattestoppet førte til, at skatten reelt blev fastlåst nominelt, dvs. i kroner og øre, til højest det niveau, der skulle betales i 2002. Det har medvirket til prisstigninger på fast ejendom, især i attraktive områder, f.eks. Nordsjælland og København. Når ejendommene stiger i værdi, betyder det, at boligejerne får øget den såkaldte friværdi (forskellen mellem husets pris og gælden i huset), som evt kan belånes og frigøres til forbrug. Det kan være uheldigt for samfundsøkonomien, og det kan medvirke til øget økonomisk ulighed imellem de, der bor i dyre huse og de, der bor ude på landet i billige huse og de, der bor til leje.

Derudover betales grundskyld af værdien (fastlagt ved offentlig ejendomsvurdering) af den jord, et hus er bygget på. Andelsboligejere, lejere i privat udlejningsbyggeri og folk, der bor til leje i almentnyttigt byggeri ("socialt boligbyggeri) betaler ikke ejendomsværdiskat. De betaler husleje, og via boligselskabet og andelsboligforeningen er de med til at betale grundskyld for den fælles ejendoms værdi.

Boligbeskatningen betyder en hel del for prisdannelsen på boliger. Prisstigninger kan begrænses af købernes betalingsevne i forhold til, hvad finansieringen koster, og betalingsevnen påvirkes af beskatningens højde.

Fri prisdannelse på ejerboliger

Men derudover er der i praksis fri prisdannelse på ejerboliger (ejerlejligheder og parcelhuse). Det vil sige, det er udbud og efterspørgsel, der bestemmer prisen. I storbyer, hvor der kan være mangel i forhold til efterspørgselen, og der er meget få nye byggemuligheder p.g.a. mangel på byggegrunde, kan priserne komme højt op for boliger, der er attraktivt beliggende. Lokaliteten kan altså få stor betydning for prisen. - "Location, localtion, location", som man plejer at sige, når det skal forklares, hvorfor priser på boliger kan være så forskellige. I de senere år har det også spillet ind, at landet er blevet mere og mere skævt økonomisk, idet globaliseringen har medvirket stærkt til at favorisere Storby-Danmark i forhold til "Udkants-Danmark".

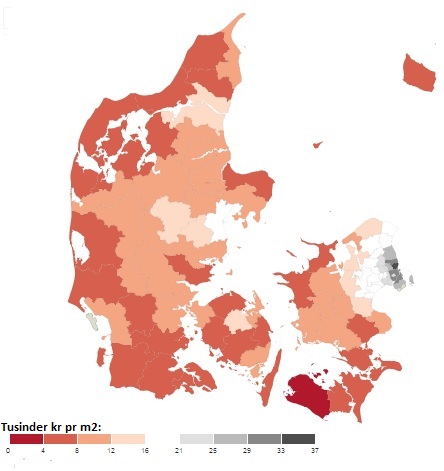

Figur 1: Priser på ejerboliger 2016

Kilde: Danmarks Statistik.

Figuren ovenover viser prisniveauer for boliger i Danmark i 2016. Lavest ligger Lolland ("Udkants-Danmark") med en m2-pris på under 4.000, og højest ligger Gentofte med et niveau, der er over 10 gange så højt.

Det kan bl.a. forklares ved udbud og efterspørgsel, dels mangelen på grunde i hovedstadsområdets attraktive dele, hvor mange gerne vil bo, og dels de langt højere indkomster, som befolkningen der har.

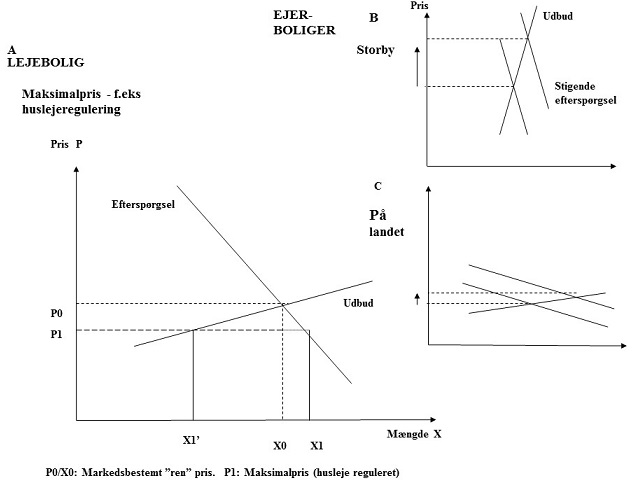

Figur 2: Prisdannelse på boliger. A Lejebolig med huslejeregulering. B ejerboliger efter lokalitet

Boligerne og formuefordelingen

I højkonjunkturperioden fra midthalvfemserne til det første årti i det 21. århundrede var udviklingen på boligmarkedet som nævnt ovenover medvirkende til at skabe uligheder i det danske samfund imellem de, der boede til leje og de, der kunne samle friværdi (forskellen på en ejendoms værdi og gælden i den) i ejerboliger. Og blandt ejerboliger spiller det også en stor rolle, hvilken beliggenhed, størrelse og kvalitet en ejendom har.

Når priserne steg så stærkt på huse, som tilfældet var, hang

det ikke alene

sammen med højkonjunkturen, hvor man kunne konstatere, at

arbejdsløsheden faldt

fra knap 350.000 i 1993 til kun godt 100.000 i 2007, men også med de

gunstige

skatteregler. Ejendomsværdiskat (1 pct af ejendomsværdien) kom ind

under skattestoppet, jvf ovenfor. Det virkede også stimulerende på huspriserne, at der i 2003

indførtes

nye låneformer. Det var de afdragsfrie lån, der gjorde det muligt kun

at betale

renterne på et lån i en del af lånets løbetid.

Renten og prisudviklingen

Desuden faldt renten, især i den

første del af perioden.

Et stærkt rentefald var også medvirkende

til nye kraftige prisstigninger på boliger i 2014-15.

Når kursen (prisen på obligationen i forhold til 100) svinger betyder

det, at den faktiske rente, den såkaldte direkte rente, ændrer sig.

Afkastet på en obligation ligger fast. Det bestemmes af den nominelle

rente. Når renteafkastet sættes i forhold til prisen, som obligationen

er købt til, får man den direkte rente.

Når man køber en obligation, låner man penge

til f.eks. en husejer (realkreditobligationer) eller til staten

(statsobligationer). Når renten er lav, betyder det, at det er

billigere at låne penge til huse. Det kan stimulere byggeriet. Og det

kan betyde højere priser på ejerlejligheder og huse, fordi den lavere

rente gør det muligt for folk at købe dyrere (når de sidder billigere i

prioritetsudgifter).

Pengene, der er lånt til husejeren, betales tilbage, når

obligationen udløber. Så betales hele beløbet tilbage, dvs den pålydende

værdi. Når man nærmer sig udløbstidspunktet, vil obligationens kurs

derfor nærme sig kurs 100.

Stigende kurser på obligationer betyder

altså, at renten falder, og det bliver billigere at finansiere

husbyggeri.

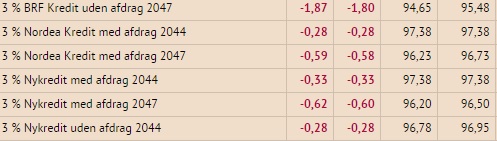

Figur 3: Kursudvikling for realkreditobligationer en tilfældig dag

Kilde: Børsen 20.6.15

Som det ses af figuren ovenover, var der på en

dag i juni 2015 stigende rente på nogle obligationer (tallene med

rødt). Kurserne faldt. Det betød, at man kunne købe dem billigere end

dagen før. Man fik altså et afkast på 1,5 pct i årlig rente, der nu

ville kunne sættes i forhold til en lavere pris/kurs på obligationen.

Hvis kursen er under 100, er den effektive rente højere end den pålydende rente. Den effektive rente er den direkte rente med tillæg af fremtidige kursværdistigninger, der følger af mulighed for udtrækning eller indløsning af en obligation til kurs 100.

Figur 4: Kursudvikling med "rentehop" opad

Kilde: Børsen 22.6.15

Nogle dage senere kom der en brat

rentestigning, jvf figur 2 (her med 3pct obligationer). Det ses, at

kurser faldt brat, f.eks. 95,48 til 94,65 for den øverste obligation.

Det er et afdragsfrit 30 årigt lån.

Før rentehoppet kostede

det 95,48. Det svarer til en faktisk rente (direkte rente) på

3/95,48*100, altså 3 gange 100 divideret med 95,48 = 3,14%.

Efter kursfaldet hedder regnestykket 3/94,65*100 = 3,17%. Kursfaldet

udløser altså en rentestigning.

Det, der især er interessant at diskutere i den

sammenhæng, er årsagerne til det.

Årsagen var, at der pludselig den dag

kom optimistiske signaler om, at den græske gældskrise formentlig stod

foran en løsning.

Det udløste optimisme og forventninger om øget

økonomisk vækst i eurozonen. Med større økonomisk vækst kommer der mere

inflation. Og med højere inflation vil også renteniveauet stige. Det

viser, hvor forbundet den danske økonomi er med, hvad der sker i

udlandet. Danske boligeejere - i dette tilfælde de, der skal

refinansiere deres afdragsfrie BRF lån, kan forvente en højere rente.

Dermed får de en højere husleje som følge af begivenheder, der finder

sted i Athen og Bruxelles.

Det almindelige renteniveau i samfundet

påvirker kurserne på obligationer og dermed renten på obligationer.

Hvis renten falder, f.eks. hvis Nationalbanken sætter renten ned, så er

der tendens til stigende obligationskurser. Renterne er jo delvist

forbundne. Når en rente falder, vil der være tendens til, at de andre

også gør det, fordi de, der køber værdipapirer vil sælge de papirer,

der ikke giver så højt et afkast og i stedet købe de, der giver et

højere afkast.

Men der kan være betydelige forskelle på den lange

rente (længereløbende obligationslån) og den korte rente (bankrente og

obligationer med kort løbetid). Hvis man frygter, at der kommer til at

ske fremtidige rentestigninger, vil det være risikabelt at ligge med

obligationer med lang løbetid, da de jo vil falde i kurs, hvis der er

forventninger om mere fart på inflationen og stigende rente. Derfor vil

man sælge og dermed medvirke til, at rentestigningen kommer - evt også

bare som følge af forventninger.

Konjunkturer og byggeomkostninger

Bygge- og anlægssektoren er meget konjunkturfølsom. Det går op i byggeriet, når konjunkturerne går godt. Så får folk bedre beskæftigelsesforhold og dermed stigende indkomster. Og så vil man ofte bruge mere på at bo. Dermed efterspørges der mere arbejdskraft til nybyggeri og renovering af eksisterende byggeri. F.eks. steg beskæftigelsen meget hastigt i byggesektoren inden finanskrisen i 2008, jvf figuren herunder.

Figur 5: Beskæftigelsen i den danske bygge- og anlægssektor i voldsomme konjunkturskvulp omkring finanskrisen

Kilde: Danmarks Statistik.

Når der opstår mangel på arbejdskraft, kan det føre til stigende lønninger. Dermed stiger det såkaldte byggeomkostningsindeks, der måler, hvor meget det koster at opføre et nyt typisk hus, hvor materialer, lønninger, etc indgår.

Den kraftige opgang i byggekonjunkturen lige

før finanskrisen var med til at sætte hele den danske økonomi under

pres, og det kan have været medudløsende for finanskrisen. Økonomien

blev overophedet, og når der bremses op for hastigt, virker det

kriseudløsende (eller forstærker en recession).

Et stigende byggeomkostningsindeks kan trække alle

boligpriser med op. Det viser jo, hvad det koster at bygge et nyt hus.

Nye huse er "konkurrenter" med brugte/gamle huse på markedet.

Boligpolitik

Boligpolitik er fastlæggelse af regler (love)

om byggeri og boligforbrug. Det er de bevidste forsøg, der gøres fra

politisk side, på at styre boligmarkedet ud fra målsætninger, holdning

og ideologi.

Man har f.eks. en målsætning om, at der ikke må være for

meget profittænkning i andelsboliger. Derfor er der bestemmelser om

maksimalpriser, så indskuddet i andelsboligen ikke er helt underlagt almindelige

markedssvingninger.

Man har målsætninger om, at det skal være muligt

for folk med lave indkomster at få råd til en bolig. Derfor har der

også siden begyndelsen af det 20. århundrede været huslejeregulering

som en beskyttelse af lejerne. Der fastsættes en slags maksimalpris.

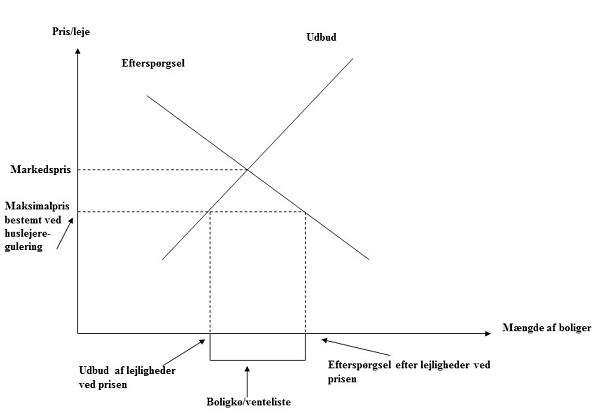

Figur 6: Gennem huslejeregulering fastsættes maksimalpriser på lejligheder

Princippet

om huslejeregulering er dog ikke så fremtrædende i lovgivningen, som

det var engang. Der har været kritik af, at den fører til dårlig

allokering, når f.eks. ældre blev boende i store lejligheder i byerne,

fordi det var billigt, selv om de måske havde mere lyst til en mindre

bolig. Derfor har man i senere lovgivning lempet på

huslejereguleringsbestemmelserne.

Ideologi og politik

Boligpolitikken

er et politikområde, hvor partierne ofte

kommer op at toppes med hinanden, fordi de repræsenterer forskellige

vælgergrupperinger med forskellige interesser i boligpolitikken,

skattepolitikken og støttepolitikken (ejendomsværdiskat, grundskyld,

boligydelse, huslejesikring) i relation til boligerne.

De socialistiske

partier er typiske gået ind for huslejereguleringens bevarelse, så de

over 2 mio lejere i Danmark ikke bliver belastet på økonomien af, at

boligen bliver et "spekulationsobjekt".

De "blå" partier varetager i

højere grad ejernes interesser i, at boligskatterne ikke bliver for

høje, og de blå partier (bortset fra DF) er typisk tilhængere af frit

boligmarked, så

huslejefastsættelsen i det private udlejningsbyggeri bliver friere. De

mener også, at det er i lejernes egen interesse, idet det forventes at

skabe et større udbud i alle prislag, når markedet gives frit.

Boligpolitiske positioner. Ex indsamlet 22.6.2015:

Liberal Alliance:

Der findes et betydeligt støttet boligbyggeri og et stort antal almennyttige boliger i Danmark.

Boligmarkedet er ikke forskelligt fra andre markeder, hvorfor

boligmarkedet skal liberaliseres, så lejens størrelse afhænger af udbud

og efterspørgsel. Liberal Alliance mener, at lejeloven bør ændres, så

udlejer ikke er tvunget til at løbe en stor økonomisk risiko, hvis

vedkommende ønsker at leje sin bolig ud, og så lejer og udlejer i det

mindste stilles lige. Som reglerne er i dag, kan udlejer i mange

tilfælde nemlig ikke engang leje ud til en pris, som dækker de

udgifter, udlejer selv har med den pågældende bolig, fordi

Huslejenævnet har fastsat lejen på et kunstigt lavt niveau.

Enhedslisten:

Enhedslisten mener, at det er en grundlæggende ret, at der er

gode og ordentlige boliger til alle. Og det skal være boliger, som er

til at betale for almindelige mennesker. Boligpolitikken skal tage

udgangspunkt i, at alle skal have et reelt valg.

Flere almene boliger

Der er behov for flere almene boliger - ikke færre. Derfor er det

vanvid at sælge de almene boliger. Det er en provokation mod alle

socialt ansvarlige borgere og et kynisk anslag mod den dårligst

stillede del af befolkningen.

Boliggevinst skal beskattes

I forhold til det private boligmarked vil Enhedslisten afskaffe

rentefradraget og afskaffe skattenedsættelserne for husejere. Husejerne

har oplevet store værdistigninger - uden at blive beskattet.

Enhedslisten mener, at de arbejdsfri indtægter på boligmarkedet skal

beskattes. Men vi ønsker ikke at ramme almindelige boligejere, der blot

bruger deres bolig til at bo i. Vi mener, at beskatningen skal ramme

selve gevinsten, når den realiseres.

Samtidig ønsker vi at sikre de familier, der pga. den økonomiske

udvikling tvinges ud i tvangsauktion. Vi foreslår, at staten opkøber

boliger på tvangsauktion til en krone over højeste bud og i stedet

udlejer boligen til de nødstedte familier, så de har mulighed for at

blive boende i boligen.

OPGAVER

1 Undersøg v.h.a. boligsiden.dk (link øverst), hvordan priserne er for boliger af nogenlunde ensartet udstyr og kvalitet forskellige steder i landet og forklar forskellene.

2 Lav ud fra Realkreditrådets boligmarkedsstatistik (link øverst) en statistisk undersøgelse af prisudviklingen i forskellige områder. Forklar forskellene

3. Diskuter følgende påstand: Huslejereguleringen, der fastsatte en maksimalpris på boligerne, kan have påvirket de private husejere og investorers incitament til at investere i nyt udlejningsbyggeri, fordi afkastmulighederne ikke blev anset for tilstrækkelige set fra investorernes synsvinkel.

4. Vurder, om et helt frit boligmarked vil gøre det lettere eller vanskeligere for unge at få en bolig.

Boligsiden

Realkredit-

rådets boligmarkeds-

statistik

Obligation-

direkte rentebe-

regning

Boligfinan-

siering beregning