Denne

side handler om økonomisk politik, dvs formulering af økonomiske målsætninger og

anvendelse af midler til at nå målsætningerne. Målsætningerne kan f.eks. være: lav

arbejdsløshed, bæredygtig økonomisk vækst, balance i udenrigshandel, lav inflation,

balance på de offentlige budgetter, etc. Midlerne til at nå målene kan f.eks. være

finanspolitik og pengepolitik.

I de senere år har der i forbindelse med diskussionerne om

globaliseringen været interesse for,

hvordan økonomierne er forbundet med hinanden. Vi kan ikke uden videre regne

med, at vi kan føre uafhængig økonomisk politik i Danmark.

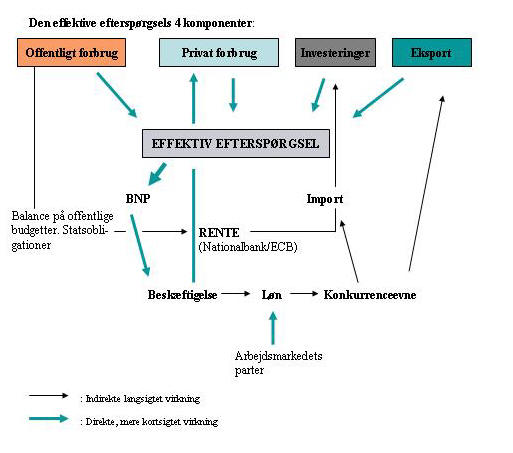

Figur 1: Keynes-modellen over de økonomiske sammenhænge

Den samlede produktion/varer og tjenester til rådighed Y (BNP) +Im efterspørges altså af C + I + G + Ex. Man skriver den såkaldte nationalregnskabsligning (forsyningsbalance) således: Y + Im = C + I + G + Ex

Finanspolitik, pengepolitik, indkomstpolitik og strukturpolitik findes nok stadig, men deres virkninger er svagere eller anderledes end tidligere, da man i højere grad i den enkelte nationalstat kunne føre en politik, der satte ind imod de økonomiske problemer, jvf f.eks. oversigten over de klassiske Keynesinspirerede mål og midler i den økonomiske politik i figuren herunder.

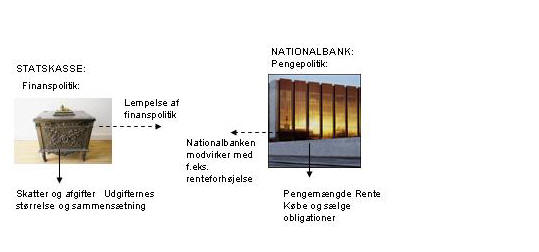

Figur 2: De "klassiske" remedier: Finans- og pengepolitik

En finanspolitiske lempelse kan f.eks. bestå i, at staten bruger 1/2 milliard kroner mere på ældrepleje eller hjemmehjælp. Når staten agerer sådan, har det nogle virkninger, som kan undersøges ved at følge pengestrømmene rundt i det økonomiske kredsløb, jvf figur 3. Det kunne også være en skattelettelse og/eller en øgning af overførselsindkomster (f.eks. arbejdsløshedsunderstøttelse, bistandshjælp m.v.) Det stimulerer økonomien. En pengepolitisk lempelse kan f.eks. være en nedsættelse af renten, så det bliver billigere at låne penge. Det stimulerer investeringerne.

Figur 3: Det økonomiske kredsløb med ekspansiv finanspolitik

Med stigende globalisering, bliver udlandet vigtigt for, hvad der sker.

Afhængigheden af udlandet gør, at finanspolitikken og pengepolitikken ikke

kan bruges så meget som før til stimulans af økonomien, idet man dermed

risikerer, at det bliver udlandets økonomi, mere end den indenlandske

økonomi, der stimuleres. Det har dog ikke gjort hverken finans- eller

pengepolitik helt uaktuelle.

Den amerikanske konjunktur får afgørende betydning for det

meste af Verdens økonomi. Normalt vokser USA's økonomi set i et længere

tidsperspektiv.

Figur 4: Med globaliseringen er Danmark blevet afhængig af økonomien i udlandet, f.eks. USA's økonomiske konjunktur

| Kilde: www.bea.gov |

I figuren til venstre ses de årlige vækstændringer i USA's BNP i faste priser. Her kan vi se vækstbølger, og hvordan høj- og lavkonjunktur følger efter hinanden. Man kan i højre side se den negative vækst, der satte ind i 3. kvartal 2001. Det var et shock for amerikanerne. Perioden forinden var præget af troen på "ny økonomi" og stigende aktiekurser, der nærmest forventedes at fortsætte i det uendelige. Den "ny økonomis" immaterielle vidensværdier sås afspejlet i de eksponentielt voksende kurser på Nasdaqbørsen. I løbet af nogle måneder i 2000 forduftede for over 10.000 mia. dollars værdi fra børserne i Wall Street. Det førte til faldende formuetilgodehavender i amerikanske pensionsopsparinger og virksomhedsfonde og har formentlig været en stærkt medvirkende årsag til nedgangskonjunkturen derefter. Denne kunne formentlig have været formildet, hvis man noget tidligere havde fået prikket hul på aktieboblen. I stedet forsøgte George Bush med en meget "keynesiansk" stimulerende finanspolitik at puste liv i konjunkturerne i 2001/02. Det lykkedes også. Men det lykkedes især, fordi den amerikanske centralbank, The Federal Reserve, stimulerede økonomien ved at sætte renterne ned. Det førte til kraftige stigninger i ejendomspriserne. Samtidig indførte man nye typer af lån, der var billige i begyndelsen af ydelsesperioden. De kaldtes "teaser" loans. De kunne være endnu billigere i starten end almindelige afdragsfrie lån, idet de i visse tilfælde også var rentefrie, f.eks. de første par år. Det ført til en stigning i lånets hovedstol. Virkningen var en stigning i ejendomspriserne og den såkaldte "ejendomsboble". Da der gik hul på den i 2007, førte det over i den såkaldte subprime- og finanskrise. Det spredte sig til banksektoren, fordi mange af realkreditlånene blev "pakket" i nye lån af banker og kreditinstitutioner. |

Det, der sker i EU, har også betydning. Danmark har bundet sin valuta til eurokursen. Det vil sige, at kronen kan svinge et par pct i forhold til eurokursen. I praksis holdes den på en fast kurs i forhold til euroen. Det betyder, at valutapolitikkens råderum er indsnævret. Man devaluerer ikke den danske krone. Man kan evt. blive tvunget til at lade kronen falde i værdi. Det vil kunne ske, hvis udlandet mister tilliden til den økonomiske politik i Danmark, f.eks. hvis der opstår vedvarende og store underskud på de offentlige budgetter, hvis udenrigshandelen kommer voldsomt ud af balance ell. lign. Den situation foretrækker man at undgå. Derfor kan man sige, at valutapolitkken (devaluering/revaluering af kronen) ikke er nogen effektivt gældende mulighed for øjeblikket.

Økonomisk politik via klassikerne

Alternativt kan man bruge klassikerne som indgang til økonomisk politik. Lyt f.eks. til Milton Friedman i videoen her:

|

Han taler om nationalbankens rolle (Federal Reserve i USA) og kritiserer

dens rolle under den store Depression i starten af 1930'erne, hvor den

strammede pengepolitikken i stedet for at stimulere den, f.eks. ved at købe

obligationer og derved tilføre økonomien penge. I øvrigt mener han, at

pengepolitikken skal styres ud fra hensynet til ikke at smøre økonomien mere

med pengemidler end hvad den økonomiske vækst betinger. Hvis den smøres

mere, kommer der inflation. Hvis den smøres mindre (som det skete i

begyndelsen af 30'erne), bliver der deflation (prisfald og forstærket

lavkonjunktur), som han forklarer i videoen. Disse sammenhænge forklarer

monetaristerne bl.a. ud fra kvantitetsligningen:

m*v = p*Q

(m: pengemængde,

v: pengenes omløbshastighed, p: prisniveau,Q: BNP).

m skal øges, hvis Q stiger.

Hvis det ikke sker, opstår situationen, han taler om i videoen. Men hvis m

øges betydeligt mere end Q-stigning betinger, kommer der inflation. Når der

er inflation, som der var i 1970'erne, anbefales stramninger af

pengepolitikken. Inflationsforventninger skal tæmmes ved, at pengepolitikken

strammes via nationalbankens kontrol med pengemængden.

De klassisk tænkende liberalister er modstandere af statens øgede vægt i

økonomien.

Derfor er nogle af dem også modstandere af USA's krige. Det

politisk betingede ønskede om hegemoni og kontrol har vundet over i forhold

til den økonomisk fornuft, der tilsiger, at sådanne aktiviteter skal

finansieres uden for voldsomme udvidelser af pengemængden. Dette er ifølge

den republikanske liberalist Ron Pauls mening gået alt for vidt. USA’s krige

i Irak og Afghanistan sammenligner han med Romertidens og andre imperiale

krige m.h.t. virkningerne på priser og penges værdi:

“Der har aldrig været kæmpet en krig uden medfølgende inflation. I romertiden klippede de kanterne af mønterne eller fortyndede ædelmetallet. Eller der blev printet papirpenge, som vi gjorde det i revolutionstiden. I dag kalder vi det stadig at printe penge, men hvad de reelt gør er at trykke på en computertast. Hvis vi virkelig skulle betale for hver øre, vi bruger i Afghanistan og Irak, ville vi ikke være der. I stedet for at øge tropperne i Afghanistan, skulle USA trække sig ud. Det har intet med selvforsvar at gøre. .... det er umoralsk; der er overhovedet ingen fornuft i det, og det sprænger banken.” (Independent 2.12.09)

Man så det ske under Vietnamkrigen, hvor USA måtte gå fra guldet i 1971. Det fik Ron Paul til at gå ind i politik. Og lige siden har han tordnet imod et pengesystem, hvor værdien af pengene afhænger af troværdigheden af den økonomiske politik, den pågældende regering fører. Den kan printe penge til at dække sine udgifter. Det er reelt det, USA gør for øjeblikket i kraft af de gigantiske underskud på den føderale regerings budget og den såkaldte quantitative easing (“kvantitative lettelse”), som The Federal Reserve, USA’s centralbank, laver, hvor man printer penge til at købe obligationer for, hvorved der pumpes gigantiske beløb ud. Problemet i USAs tilfælde er imidlertid yderligere, at USA trykker de mest anvendt “Verdenspenge”, dollar. Det gør det let at betale for krigene, men dette er naturligvis kun muligt til en vis grænse. Og denne grænse går der, hvor de andre lande mister tilliden til dollaren, fordi der bliver for mange af dem, og fordi man kan se, at der efterhånden ikke ligger tilstrækkelig værdi bag.

Ron Pauls opskrift på en løsning er igen at binde pengenes værdi til guld. Helst så han Centralbanken, Federal Reserve, nedlagt. Så vidt går Friedman ikke, som man kan se af interviewet. Han anbefaler en mild grad af "penge-easing" (monetary easing, dvs udpumpning af penge) fra The Feds side for at undgå bankkollapserne i 30'erne, men han vil formentlig vende sig i sin grav over den måde, den amerikanske nationalbank har lavet penge-easing på i 2009. Sammen med udgifterne til krigene kan det føre til en galopperende inflation.

| Et frit privat marked er en mekanisme, der gør det muligt for en kompliceret samarbejdsstruktur at opstå som en utilsigtet følge af Adam Smiths usynlige hånd og uden noget bevidst design. Et frit privat marked indebærer fraværet af tvang. Folk handler frivilligt med hinanden, ikke fordi nogen fortæller dem, at de skal, eller tvinger dem til det. Det følger ikke deraf, at mennesker, der engagerer sig i disse handeler, kan lide hinanden, eller kender hinanden, eller på forhånd har nogen interesse i hinanden. De kan hade hinanden. Enhver af os engagerer os i handeler med mennesker over hele verden, mennesker vi ikke kender, og som ikke kender os. Der er ikke noget super planlægningsagentur, der giver dem besked om at producere noget til os. De kan være af en anderledes religion, en anden hudfarve, en anden race. En landmand, der dyrker hvede er ikke interesseret i, om det bliver købt af en, der er sort eller hvid, en, der er katolik eller protestant, og personen, der køber hveden, er ikke optaget af, om personen, der dyrkede den, war hvid eller sort, katolik eller protestant. Så essensen ved et frit privat marked er, at det er en situation, hvor alle handler med hinanden, fordi de mener, de vil få gavn af det. (Friedman 1991) |

Realøkonomien: Valg og friemarkeder:

Smith og Friedman: Frie markeders valgmekanismer giver effektivitet og

maksimal produktion via udbud og efterspørgsel

Ifølge Adam Smith og Milton Friedman maksimeres produktionen, når alle får frihed til at disponere ud fra deres egeninteresse. Ifølge Smith vil markedet som en "usynlig hånd" sørge for, at ressourcerne kommer derhen, hvor de gør mest gavn. Friedman har det samme syn. Han viser det bl.a. i videoen herunder v.h.a. figuren ovenover. Effektivíteten fremmes af, at man får lov til at disponere over sine egne penge, - ikke over andres penge, som det sker via den statslige omfordeling i velfærdsstaten. I nordvestkvadranten i figuren økonomiserer man, samtidig med at man søger højeste værdi for pengene. Det gør en forbruger ved at lægge sine indkøbskroner der, hvor nytten af det indkøbte er størst mulig i forhold til, at udgiften er lavest mulig. Forbrugeren vil shoppe rundt efter tilbud.

Det er gavnligt for økonomien, da det tvinger producenterne til at udbyde varerne billigst muligt. Når markederne er frie, vil producenterne i forsøget på at maksimere deres profit, sørge for, at der opstår en arbejdsdeling, der er i alles bedste økonomiske interesse. Friedman mener, det er sådan, man maksimerer velfærd - ikke ved at lade staten råde over penge efter at have tvangsinddrevet dem hos borgerne.

Keynes

Keynes kritiserer den ovenstående opfattelse for, at den tager alt for

let på de mulige virkninger af, at en masse mennesker individuelt forfølger

egeninteressen. Der investeres ikke kun for at handle med varer og indgå i

en global arbejdsdeling, og der investeres ikke kun for at bygge produktion

op, der kan dække menneskelige behov. Der investeres også for at opnå

spekulationsgevinster på kursstigninger. Det er der heller ikke nødvendigvis

noget galt i, men det kan blive et problem, når det ukoordineret bliver til

en flodbølge. Den usynlige hånd bliver til en destruktiv boomerang, der

rammer os i nakken:

Spekulanter gør muligvis ikke nogen skade, når de er bobler på en stadig

strøm af erhvervsvirksomhed, der udfolder sig. Men det ændrer sig, når

erhvervsvirksomhed pludselig bliver til en boble på en hvirvelstrøm af

spekulation. Når et lands kapitaludvikling bliver et biprodukt af

aktiviteterne i et kasino, bliver arbejdet dårligt udført. Omfanget af

målopfyldelse opnået af Wall Street, når man betragter Wall Street som en

institution, hvis egentlige samfundsmæssige formål er at dirigere nye

investeringer igennem de mest udbyttegivende kanaler med hensyn til

fremtidigt afkast, kan ikke ligefrem betragtes som en succes for

laissez-faire kapitalismen - hvad der vel egentlig ikke er

så overraskende, hvis jeg har ret i mine formodninger om, at de bedste

hjerner i Wall Street rent faktisk er blevet dirigeret i retning af en helt

anden målsætning. (Keynes: The General Theory of

Employment, Interest and Money. MacMillan 1936)

Det, Keynes tager stilling til her, er den mulige irrationalitet i en

kapitalistisk markedsøkonomi. Det er ikke første gang, man kom til at se

denne irrationalitet udspille sig. Og udfordringen for økonomisk politik er

da naturligvis at styre bæstet. Det gælder irrationelle udslag af markedet,

og det gælder, når markedet ikke af sig selv finder ligevægt ved fuld

beskæftigelse.

Hvis ligevægt i økonomien indtræder ved et niveau under fuld beskæftigelse,

melder spørgsmålet sig: Hvad så? Den keynesianske rygmarvsreaktion er i den

situation at anbefale underbudgettering på de offentlige budgetter, evt.

finansieret ved salg af statsobligationer. Det kan sætte gang i økonomien,

og måske er der en multiplikator forbundet med det? Det afhænger dog lidt af

forventningerne og af de globale markeders udvikling, da mange landes

situation i dag er, at økonomierne er meget forbundet med andre økonomier

via eksport/import på internationale markeder. Det kan gøre det oplagt med

koordinerede underbudgetteringer samtidig i flere lande på én gang. Og det

var da også det, man faktisk gjorde efter finanskrisen i 2008-09, selv om

nogle legede beating around the bush og lod andre tage skraldet.

Problemet med stimulanspolitikken via underbudgetteringen er,

at de statslige budgetunderskud kan blive ukontrollabelt store, som det er

ved at ske i USA og UK, samt Irland, og det kan bringe en kraftig inflation,

når finansieringen sker ved printning af penge, der samtidig er

"Verdenspenge", jvf også monetaristernes kritik ovenfor.

Og den statslige Leviathan vokser, så skatteplagede mennesker

bliver trættet af det og siger, at de har mistet lysten til at arbejde, når

der skal afleveres så meget i skat.

Det britiske finansblad The Economist bringer gruopvækkende

billeder af Leviathan i sit sidste nummer. Og bladet viser OECD-statistik,

der illustrerer denne vækst i statens andel af BNP, jf herunder.

Keynes anviser dog andre veje til løsninger:

Vi har i set, at investeringsniveauet afhænger af forholdet mellem renten

og kapitalens marginale effektivitet. Det giver anledning til forskellige

investeringsniveauer i forhold til rentens højde. Kapitalens marginale

effektivitet afhænger af forholdet mellem udbudsprisen for et kapitalaktiv

(f.eks. en maskine) og det forventede afkast, man kan få af aktivet.

(The General Theory....)

Her siger Keynes noget centralt om, hvad der bestemmer

investeringsomfanget i en kapitalistisk markedsøkonomi, og dermed også noget

centralt om, hvad der kan gøres ved det problem, der hedder, at markederne

går i ligevægt på et niveau under fuld beskæftigelse. - Og uden at man

kommer til at "stir the Leviathan", som The Economist så poetisk udtrykker

det.

Renten kan sættes ned via pengepolitikken. Men hvad gør man,

når renten kommer ned i nærheden af 0. Så har pengepolitikken udspillet sin

rolle. Til gengæld kan der være muligheder for at øge kapitalaktivernes

afkastgrad (kapitalens marginale effektivitet). Det kan gøres ved

investeringer i uddannelse, forskning, teknologiudvikling, herunder

teknologiomstilling. Man kan lægge afgifter på rustbælteøkonomi og

subventionere - og teknologiudvikle - grøn teknologi. Det vil øge kapitalens

marginale afkast.

Målene, politikken og ideologierne

Hvad vil man opnå

med økonomisk politik. Hvad er målene for den økonomiske politik?

Det sprang

Adam Smith let og elegant henover med sin usynlige hånd. Staten skulle blot

sikre visse nødvendige rammer for markedet. Men staten var heller ikke så

stor en del af økonomien på hans tid, at det var muligt at påvirke den

samlede efterspørgsel på afgørende vis. Den "usynlige hånd" er en

metafor for markedets evne til effektiv allokering af ressourcer, når udbud

og efterspørgsel og prisdannelsen ser til, at der sker et skifte i

produktion og distribution uden, at det behøver at blive planlagt af et

planlægningskontor. Den usynlige hånd kan imidlertid ikke klare den

økonomiske makropolitik, selv om det just er her, der er uenighed mellem

keynesianere og udbudssideteoretikere, mellem vækstentusiaster og

vækstskeptikere.

Målene, og hvordan de fastlægges, er det, der

er det helt centrale spørgsmål for et samfund at tage stilling til. Økonomi

er et middel til at nå andre mål. Hyppige økonomiske mål er:

Vækst (hvordan skal BNP defineres?)

Lav inflation

Høj beskæftigelse/lav arbejdsløshed

Rimelig betalingsbalanceligevægt

Rimelig indkomst- og formuefordeling (skatte- og velfærdspolitik)

Økologisk bæredygtighed

Når man skriver disse mål, bliver man straks opmærksom på, hvordan det hele

bliver ideologisk og politisk. Hvordan prioritere imellem dem? Hvad gør man,

når de indbyrdes strider imod hinanden, dvs det kan være vanskeligt at opnå

målopfyldelse. Det gælder f.eks. vækst og bæredygtighed. Det gælder måske

også økonomisk vækst og indkomst-/formuefordeling - eller gør det? Hvad med

vækst og inflation?

Det er ikke på forhånd muligt at "beregne", hvad den

"rigtige" økonomiske politik er. I et pluralistisk samfund bliver den

økonomiske politik til evt. efter en mudret beslutningsproces i det

politiske system. At finde ud af, hvordan den bliver til som et gennemsnit

eller fordrejning af interessers, politiske ideers og ideologis tryk, er

ofte ikke let.

I'm the Agenda - Keynes vs. F.A. Hayek

Ord, der optræder på videoen:

| Agenda | Dagsorden. "I'm the Agenda" hentyder til, at Keynes igen er blevet mainstream og lidt til. |

| Aggregate Demand: C + I + G | Effektiv efterspørgsel: Forbrug, Investeringer, Statsligt forbrug og investering |

| Animal Spirits | Grådighed o.lign. får den kapitalistiske økonomi til at køre rundt ifølge Schumpeter m.fl. Økonomer. Når folk bliver iværksættere og går efter profitten, kommer der gang i økonomien |

| Bail Outs | Løskøb (mod kaution)/Bankunderstøttelse. Kongressen i USA vedtog en bail-out på 700 mia $ for at undgå bankkrak i 2008/09 |

| Bull and Bear Markets | Aktiemarkeder, der stiger (bull) eller falder (bear) |

| C + I + G = Y | Forbrug og Investering og statsligt forbrug og investering er lig det samlede udbud (BNP/Y). Nationalregnskabsligningen. Ifølge Keynes er de to faktorer i ligevægt, men evt. på et niveau under fuld beskæftigelse eller på et niveau over (inflationært pres) . |

| Circular flow | F.eks. Det økonomiske kredsløb |

| Equation | Ligning |

| Fed (Federal Reserve) | Den amerikanske nationalbank |

| Government spending | Statslige udgifter |

| Growth | Vækst |

| In the Long Run We're all Dead | Berømt udtalelse af Keynes, hvor han satiriserede over økonomers brug af "på kort sigt…., på langt sigt" - og for at sige noget eksistentielt vigtigt om økonomisk prioritering |

| Interest rates | Renter |

| Liquidity trap | Det punkt, hvor rentenedsættelse ikke virker længere |

| Modern Macro | Macroøkonomisk politik, f.eks. Finans- og pengepolitik |

| Public works digging Ditches | "grave grøfter" som offentligt beskæftigelsesarbejde. Et af Keynes' eksempler på stimulans af økonomien |

| We're all Keynesians Now | Mange økonomers udsagn, da det gik godt med keynesiansk stimulanspolitik - frem til 1960'erne |

F.A. Hayek (1899 - 1992) en af de mest fremtrædende repræsentanter

for Den østrigske Skole i økonomisk teori. Det var en skole, der lagde

vægten på de frie markeder og økonomiens selvkorrigerende mekanismer.

| Det er let at sige, hvori USA's problemer består. Vi

befinder os i efterdønningerne af en streng finanskrise, som har ført

til massiv jobødelæggelse. Det eneste, der afholder os fra at synke ned

i Store Depression nr 2 er statsligt underskudsforbrug. Og lige nu har

vi behov for mere af et sådant underskudsforbrug, fordi millioner af

amerikanske liv påvirkes negativt af høj arbejdsløshed, og den skulle

staten gøre alt, hvad der overhovedet er muligt, for at bringe ned. I

det lange løb er den amerikanske stat imidlertid nødt til at gøre alt,

hvad der kan gøres, for at betale enhver sit. Og den langsigtede

budgetudsigt så alvorlig ud, selv før den nuværende stærke stigning i

underskuddet, hovedsageligt p.g.a. de nådesløst stigende

sundhedsudgifter. Når vi ser fremad, er vi nødt til at finde en måde at

køre mindre, ikke større underskud. (Paul Krugman i

New York Times 29.1.10) Her er data for BNP pr

indbygger, tilpasset forskelle i prisniveau (PPP),

fra IMF, for USA og de fem mest befolkningsrige lande i Vesteuropa:

Figur B: Balance på det føderale budget i

USA i pct af BNP |

Det økonomiske Råd

Nationalbanken

Pengepolitikkens historie

Den europæiske Centralbank

Leksikon til den amerikanske pengepolitik